В соответствии с п. 1.7.2 положения Банка России от 16.07.2012 № 385-П владелец банковского счета обязан указывать в своих платежных поручениях назначение платежа. Все платежные документы должны раскрывать суть проводимой операции, а сделать это поможет верно заполненное поле 24 (назначение платежа).

При заполнении данной графы следует иметь в виду, что для нее установлено максимальное количество знаков — 210. Такая информация содержится в приложении 11 к положению Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств».

Очень важно использовать правильные формулировки в платежках, поскольку Банки могут заблокировать сомнительную (на их взгляд) операцию или вовсе отказать компании в обслуживании и внести в черный список.

Если Банк расторгает договор с организацией, то он передает данные об этой компании в Центробанк, который, в свою очередь, вносит ее в черный список и не рекомендует другим кредитным организациям с ней сотрудничать. В итоге компания не может открыть расчетный счет, работать с контрагентами по безналичному расчету, ну и вообще работать, поскольку законодательство РФ обязывает ООО иметь р/с.

Покупатели у такой организации несут свой риск: работая с организацией из черного списка ЦБ будьте готовы к тому, чтобы доказывать перед налоговиками свои расходы и законные вычеты.

Что писать в назначении платежа?

В графе «Назначение платежа» необходимо указывать основные сведения плательщика про цель денежного перевода.

В назначение платежа желательно указывать побольше информации. Законодательством не запрещено указывать любую дополнительную информацию. Крайне нежелательно писать назначение одним словом, например Аванс

,

Налог

,

За материалы

.

К таким сведениям могут относится:

- Подотчетные средства.

- Название и оплата работы, услуги, товара.

- Дата и номер договора, контракта, соглашения и т.п.

- Дополнительные сведения о налоге на добавленную стоимость.

- Аренда недвижимости, транспорта и др.

НДС?

НДС

пишется в назначение платежа всегда. В любых платежных поручениях и при любом налоговом режиме.

| С НДС | Без НДС |

| Если в сумме платежа выделяется размер НДС, например, Платеж на сумму 10000,00 руб., в том числе НДС 1800,00 руб . | Если вы не выделяете или не работаете с НДС или эта платежка никак не связана с НДС(например другой налог) то вы к назначению платежа вконце приписываете — Без НДС или НДС не облагается . |

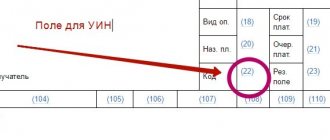

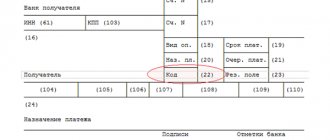

Поле назначение платежа в платежном поручении

Все документы на оплату, включая платежное поручение, должны содержать четкое изложение сущности проводимой операции. Для этого в платежке указывается назначение платежа (п. 1.7.2 Положение Банка России от 27.02.2017 № 579-П).

Под описание платежа в платежном поручении отведено поле 24 «Назначение платежа». Это обязательный реквизит и без его указания банк провести оплату не сможет. Строгих требований к его заполнению закон не предъявляет, но из него должно быть понятно, на что конкретно перечисляются средства. Вариантов может быть несколько:

- Уплата обязательных платежей (налогов, сборов, страховых взносов, пеней, штрафов и т.д.).

- Перечисление зарплаты сотрудникам.

- Перевод средств подотчетному лицу под расход.

- Оплата хозяйственных нужд.

- Перечисление средств контрагентам.

- Выплата дохода учредителям.

- Оплата за приобретенный товар, оказанные услуги или выполненные работы.

- Перевод средств на другой счет организации или ИП.

В зависимости от основания перечисления средств меняется и назначение платежа. Рассмотрим, что писать в поле 24 при разных видах платежей.

При заполнении поля 24 необходимо уложится в 210 символов (Приложение 11 к Порядку, утв. Положением Банка России от 19.06.2012 № 383-П).

Налог

- Необходимо указывать за какой налог производиться платеж.

- Укажите период за который платиться налог.

- Укажите номер страхователя или другую дополнительную информацию.

Пример: Страховые взносы на обязательное пенсионное страхование в фиксированном размере с доходов свыше 300 т.р. за 2 квартал 2021 г. Рег.№071-058-052397. Без НДС.

Пример: Авансовый платёж по налогу УСН за 2021 г. Без НДС.

Пример: НДС, начисленный по результатам собственной деятельности за 1 квартал 2021 года. Без НДС.

Пример: Налог на прибыль организаций (кроме консолидированных групп налогоплательщиков) по итогам 2021 года, зачисляемый в федеральный бюджет (сумма платежа – 100 000 руб.). Без НДС.

См. также: Образцы платежных поручений в программе Бизнес Пак и в Excel

Назначение платежа при уплате взносов

При уплате страховых взносов в назначении платежа нужно указать:

- вид страхового взноса;

- период, за который уплачиваются взносы;

- регистрационный номер ФСС (только для взносов на «травматизм»).

Приведем примеры заполнения поля 24 при уплате взносов за сотрудников на ОПС, ОМС, ОСС:

| Вид страхового взноса | Пример заполнения поля 24 «Назначение платежа» | Образец заполнения платежного поручения |

| На пенсионное страхование (в ИФНС) | «Страховые взносы на обязательное пенсионное страхование за февраль 2021 года» | Образец платежного поручения в ПФР по взносам за сотрудников в 2020 году |

| На медстрахование (в ИФНС) | «Страховые взносы на обязательное медицинское страхование за февраль 2021 года» | Образец платежного поручения в ОМС по взносам за сотрудников в 2020 году |

| На случай временной нетрудоспособности и материнства (в ИФНС) | «Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за февраль 2021 года» | Платежное поручение на взносы ВНиМ за сотрудников в 2021 году |

| На травматизм (в ФСС) | «Страховые взносы в ФСС на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за январь 2021 года. Регистрационный номер в ФСС — 7712123453» | Платежное поручение по взносам на травматизм в 2021 году |

Пополнение счета

ИП может пополнять свой счет без каких-либо ограничений.

Пример: Пополнение счета. Без НДС.

Организация не может пополнять счет без оснований, в отличии от ИП.

У организаций пополнить счет может только учредитель и только одним из способов: Внести материальную помощь; Сделать вклад в имущество организации; Провести оплату товаров/работ (услуг); Оформить заём; Пополнить УК.

Пример: Внесение денежных средств по договору займа №125 от 29.03.2018 с учредителем. Без НДС.

Пример: Взнос уставного капитала в ООО «Ромашка» от учредителя Иванова Леонида Викторовича. Без НДС.

Оплата товара/услуги

- При оплате работы/ укажите номер и дату договора (номер и дата счёта), на основании которого осуществляется расчёт.

- Желательно чтобы сумма платежа была соизмерима с размерами и оборотами компании.

- Приведите номера, наименования и даты других документов, оправдывающих операцию по перечислению средств — № и дата счета, № и дата акта сдачи-приёмки работ, № накладной и т.д.

- Укажите за какие товары, работы/услуги вы перечисляете оплату (приложение № 1 к Положению ЦБ от 19.06.2012 № 383-П). Если товаров много можно обобщать или указать самые дорогие товары из списка.

Для банка будет подозрительно если небольшая компания покупает дорогие товары.

Если клиент заказывает дорогие услуги или часто — банк вправе запросить акты выполненных работ, отчеты.

Банки могут сверить покупаемые товары с ОКВЭД организации, особенно если такие сделки происходят часто.

Пример: Оплата за ремонтные работы по договору №205-Р от 29.03.2018 и акту приемки-сдачи №156 от 15.08.2018 г. Без НДС.

Пример: Оплата за строительные материалы по договору №205-Р от 29.03.2018 и накладной №156 от 15.08.2018 г. В том числе НДС 3885,00 рублей.

Пример: Оплата за кофемашину Philips 123H2 по договору №205-Р от 29.03.2018. Без НДС.

Пример: Предварительная оплата за транспортные услуги по счёту № 20 от 25.02.2018г. в том числе НДС (18 %) 3530,18 рублей.

Общие требования к заполнению поля

Правила заполнения платежного поручения прописаны в Положении Банка России от 19.06.2012 №383-П «О правилах осуществления перевода денежных средств». В документе нет строгих требований к заполнению поля «Назначение платежа», главное условие – это максимальное количество символов. Количество символов в поле, включая пробелы, не должно превышать 210 символов.

Если 210 символов не хватает, чтобы описать назначение перевода, то Банк России допускает сокращения и обобщения, которые не повлекут искажение информации или формирование неправильного мнения. Другими словами, можно сокращать – но так, чтобы суть была ясна.

Кроме того, Центробанк в Положении сформировал перечень реквизитов

, которые обязательны для расшифровки при формировании платежного документа:

- назначение платежа;

- наименование товаров, работ или услуг;

- номер и дата договоров и других товарных документов при наличии;

- другая необходимая для идентификации информация;

- сумма НДС.

Правила заполнения поля «Назначение платежа» различаются в зависимости от того, кто отправляет перевод – физическое или юридическое лицо.

Аренда

- При перечислении оплаты за аренду укажите дату и номер договора аренды.

- Обязательно указывайте за какой период Вы делаете оплату.

- Рекомендуется указывать какой вид аренды Вы оплачиваете — недвижимость, транспорт или др.

Для банка будет подозрительно если сумма аренды будет завышена. Это может произойти если вы перечисляете аренду за несколько месяцев.

Пример: Арендная плата за Январь 2021 года по договору аренды недвижимости №1565 от 21.08.2016 года. Без НДС.

Пример: Арендная плата за Январь 2021 года по договору аренды недвижимости №1565 от 21.08.2016 года. В том числе НДС 5548,00 рублей.

Подотчетные средства

- При перечислении подотчетных денежных средств на банковские карты работников указывайте это в назначении платежа.

- Желательно указать на какие цели перечисляются деньги — на покупку товара, коммандировку, заказ услуги и пр.

Кредитная организация может запросить подтверждение того, что с этих денег был уплачен НДФЛ, так как посчитает, что эти поступившие средства — доход работника если не указать слово «Под отчет».

Если под отчёт перечисляют крупные суммы или часто то банк может запросить подтверждающие документы — отчеты, чеки и пр.

Пример: Перечисление работнику Петрову Ивану Леонидовичу денежных средств под отчет на закупку товара. Без НДС.

Что писать компании и ИП при перечислении денег со счета на счет

Юридическим лицам нет особого смысла придумывать замысловатые формулировки, чтобы угодить банкирам. Достаточно коротко и ясно изложить в одной фразе причину перемещения средств компании с одного счета на другой. Как могут выглядеть такие формулировки, смотрите далее.

Поскольку строгих правил на этот счет не придумали, каждая компания вправе заполнить поле «Назначение платежа» по своему усмотрению.

Примеры формулировок назначения платежа при переводе средств между своими счетами:

Аналогичным образом вправе поступить и индивидуальные предприниматели.

Как внести деньги на расчетный счет ООО, читайте в статье

Многие банки при формировании платежных поручений в электронном виде позволяют вообще не заполнять поле «Назначение платежа», если перевод осуществляется между счетами клиента.

В платежном поручении на уплату страховых взносов есть свои нюансы, о которых рассказывают эксперты «КонсультантПлюс» в готовом решении «Как заполнить поля платежного поручения на уплату страховых взносов на ОПС, ОМС, ВНиМ и на травматизм в ФСС». Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Оплата товаров/услуг за другую компанию

В назначение платежа обязательного необходимо отразить наименование контрагента и товар/услугу за которую перечисляют деньги.

Иногда банки в назначении требуют указать основание для такого перечисления. Это может быть письмо от контрагента с просьбой о перечислении денег. Сам оригинал письма также может запросить банк.

Пример: Оплата за ремонтные работы по договору №205-Р от 29.03.2018 и акту приемки-сдачи №156 от 15.08.2018 г. Оплата производиться за организацию ООО «Ромашка» на основании письма №1532. Без НДС.

Пример: Оплата за строительные материалы по договору №205-Р от 29.03.2018 и накладной №156 от 15.08.2018 г. Оплата производиться за организацию ООО «Ромашка» на основании письма №1532. В том числе НДС 3885,00 рублей.

Оплата налога за другую компанию

Деньги перечисленные в бюджет за другую организацию, либо физ.лицо вернуть невозможно!

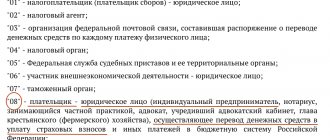

В поле «Статус плательщика» укажите статус того лица, за которое платите налог. Впишите в это поле:

- 01 — если платите налог за компанию

- 09 — когда перечисляете налог за ИП

- 13 — за физлицо

- 02 — за налогового агента

ИНН и КПП нужно указывать той организации/ИП или физ.лица за которую вы оплачиваете налог. Для ИП и физлиц КПП пишите «0». Если у физлица нет ИНН то пишите «0» но тогда в поле 22 нужен УИН.

В поле плательщик нужно указать ту организацию за которую перечисляется налог (ООО «Ромашка»).

В назначении платежа необходимо указать ИНН КПП орагизации которая фактически оплачивает налог // наименование организации за которую платят (ООО «Ромашка»)// а потом назначение.

Пример: ИНН 6165000000 КПП 616500000 // ООО «Ромашка» // НДС, начисленный по результатам собственной деятельности за 1 квартал 2021 года. Без НДС.

Зачем вносить личные деньги на расчетный счет

Иван регистрируется как индивидуальный предприниматель и открывает кофейню.

О кофейне никто не знает — пока заглядывают только случайные прохожие и друзья. Хорошо, что Иван варит вкусный кофе — его начинают рекомендовать. Но в первый месяц работы расходы все равно выше доходов. Пора платить за аренду: Иван пополняет расчетный счет личными деньгами.

За полгода Иван окупает половину вложений и даже нанимает баристу. Бариста убеждает предпринимателя, что покупка новой кофемашины — разумный ход, потому что кофе станет еще вкуснее. А если запустить рекламную кампанию, в кофейне будет очередь. Иван соглашается и снова вносит наличные на расчетный счет.

Бариста был прав: дела идут в гору. Через год Иван уже открывает вторую кофейню и готовит документы для запуска франшизы. Но ремонт нового помещения и услуги юриста обходятся дорого. Денег на расчетном счете не хватает, и предприниматель снова его пополняет.

У Ивана могли быть и другие причины для пополнения: погашение задолженности перед партнерами, расчет с сотрудниками, оплата налогов и страховых взносов. При этом важно, что все расходы, связанные с бизнесом, Иван совершает с расчетного счета. Если закупать оборудование, рассчитываться с поставщиками и платить зарплату с личной карты, на расчетном счете не будет расходов. Это плохо, если вы платите налог с прибыли: расходы с личной карты нельзя учесть как расходы бизнеса — налог будет выше. Чтобы этого избежать, оплачивайте расходы бизнеса со счета ИП.

Дивиденды

- Необходимо указать протокол собрания учредителей на основании которого производиться выплата.

- Укажите за какой период производиться выплата дивидендов и какая часть выплачивается.

Кредитная организация иногда просит одновременно с выплатой дивидендов уплатить НДФЛ 13% с них.

Пример: Выплата 1/2 части дивидендов за 3 месяца 2018 года на основании протокола собрания учредителей №15 от 21.04.2018 года (НДФЛ удержан). Без НДС.

Назначение платежа при выплате дивидендов

Назначение платежа в платежке при выплате дивидендов заполните следующим образом:

- вид операции (выплата дивидендов);

- реквизиты протокола собрания акционеров, на основании которого перечисляются средства.

Например: «Перечисление дивидендов по протоколу собрания акционеров № 5 от 01.02.2020».

Если уплачивается налог с выплаченных дивидендов, то в поле 24 нужно указать:

- вид оплачиваемого налога (налог на прибыль, если дивиденды выплачиваются организации или НДФЛ — если физлицу);

- дату перечисления дохода.

Например: «Налог на доходы физических лиц с доходов учредителя. Дата выплаты дохода – 4 февраля 2021 года».

Заем

Банки всегда подозрительно относятся к любым займам.

- Укажите процент(ставку) под который вы выдаете заём.

- Если выдаёте заём частями, укажите общую сумму займа.

- Очень вероятно что необходимо сразу будет предоставить документы для обоснования займа.

Беспроцентный заём вызывает у банков больше подозрений. Лучше иногда даже указать хотябы маленькую ставку.

Заём на 600 т.р. и выше находиться у банка под особым контролем.

Пример: Выдача денежных средств по договору процентного займа №12 от 21.02.2018(15% годовых). Общая сумма по договору займа 100 000, рублей. Без НДС.