Бухучет — теория и практика о счетоводстве и учете. Он применяется во всех организациях и предприятиях и служит для аккумулирования данными обо всех хозяйственных операциях, имущественном состоянии и обязательствах юридического лица перед контрагентами и контролирующими органами. Счетоводство подразумевает использование специальных номеров для каждого вида приходных и расходных операций.

Среди них есть и регистр, позволяющий вести контроль расчетных счетов. Это 51 счет бухгалтерского учета. В этом материале специально для чайников будет подробным образом рассмотрено, что такое счет 51, активный он или пассивный, как выглядит карточка счета 51, что это и с какими регистрами он корреспондирует.

Бухгалтерский учет основан на записи всех операций в специальных позициях

Что это такое

Расчеты с поставщиками товаров или сырья, заказчиками этих товаров или персоналом — одни из важнейших операций в жизни каждого юридического лица. 51 счет в бухгалтерии — это регистр «Расчетные счета», предназначенный для сбора информации о наличии материальных средств в национальной валюте Российской Федерации (в российских рублях) и об их движении по уплатным счетам организации или предприятия. Счета, в свою очередь, должны быть открыты в финансово-кредитных учреждениях. Регистр 51 — активный, поскольку начальное и конечное сальдо по нему могут быть только дебетовыми

Позиция 51 отражает движение всех средств по расчетным счетам

Основные определения

Доходы, которые были получены не от основных видов деятельности предприятия, считаются прочими поступлениями. К другим доходам можно отнести:

- Денежные поступления средств, которые возникли от предоставления во временное владение или пользование элемента или нескольких активов организации.

- Финансовую выгоду фирмы при условии ее участия в уставном капитале других компаний. Доходы по начисленным процентам или другая прибыль по ценным бумагам.

- Средства, полученные ввиду совместной деятельности в составе товарищества простого типа на основании соответствующего договора.

- Прибыль, которая была получена в процессе продажи ОС и других видов активов, которые не являются денежными средствами, производимой продукцией и реализующимися товарами. Ими могут быть доход, приобретенный от исполнения имеющихся долговых обязательств, выгода от векселей третьих лиц и продажа НМА (нематериальных активов).

- Начисления по процентам, образовавшимся в связи с долговыми обязательствами других фирм.

- Процентные отчисления банков, возникшие по имеющимся депозитам или начисленные на остаток по открытым счетам.

- Денежные средства, полученные от уплаты штрафов, пеней и других санкций по невыполненным или просроченным обязательствам других компаний.

- Активы, которые были переданы предприятию на безвозмездной основе.

- Доход, полученный при покрытии понесенных фирмой убытков или возмещении ущерба.

- Прибыль за прошлые года, которая была выявлена в ходе проведенной проверки.

- Средства по кредитным и депозитным задолженностям, которые имеют истекший срок давности.

- Возмещение курсовой разницы.

- Размер переоценки активов в сторону увеличения их стоимости. Выставляется в денежном эквиваленте.

- Другие доходы, полученные не от реализации товаров или продукции.

Помимо прочего к ним еще относятся средства возмещения понесенных убытков от возникновения ЧС, к которым относят возмещение по договору страхования, а также стоимостную оценку активов, не пригодных к эксплуатации или не подлежащих восстановлению. С 2007 года эти сведения учитываются на счете 91 – прочие доходы и расходы, а не на счете 99 о прибылях и убытках.

Расходы, которые нельзя отнести к основным, называются прочими. Они представляют собой следующее:

- Связанные с предоставлением в аренду активов компании.

- Появляются в связи с участием в составе уставного капитала других фирм.

- Возникающие при совершении продажи, списания или выбытия ОС и других активов, не связанных с денежными средствами (исключение — валюта других государств), реализуемыми товарами и производимой продукцией.

- Проценты, уплачиваемые по кредитным и займовым обязательствам.

- Связанные с платой за услуги, которые предоставляет кредитная организация.

- Взносы в резервы оценочного характера, которые создаются по всем правилам и нормативам бухгалтерского учета (резервные средства по долгам сомнительного происхождения, финансы на случай обесценивания ценных бумаг).

- Учреждённые резервы, которые были созданы в связи с признанием условных фактов хозяйственной деятельности предприятия.

- Прочая категория, в том числе по расчетам за предоставленные бухгалтерские услуги сторонних компаний.

- Размер штрафных санкций, пеней и возникших неустоек из-за несоблюдения сроков исполнения договора или в связи с невыполнением его условий. Отображаются в бухгалтерской документации в размере, установленном судом или по согласию должника.

- Оплата нанесенного предприятию ущерба или погашение организацией возникшего по ее вине убытка.

- Расходы прошедших лет, которые были признаны в отчетном году.

- Размер дебиторской задолженности с прошедшим сроком предъявления.

- Общая сумма имеющихся долгов, которые невозможно взыскать.

- Расходы по возмещению курсовых разниц.

- Размер переоценки активов в сторону удешевления их стоимостной оценки.

- Расходы на перечисление взносов с целью финансирования благотворительной деятельности.

- Производятся с целью оплаты отдыха, развлекательных, спортивных, культурных мероприятий либо других с аналогичной целью.

- Возникшие по причине ЧС, связанные с хозяйственной деятельностью предприятия (бедствия стихийного масштаба, крупная авария или национализация имущества).

Начиная с 2007 года, в соответствии с нормативами ПБУ, расходы таких типов учитываются на счете 91 – прочие расходы, а не на счете 99 о прибылях и убытках. Все имеющиеся сведения собираются на этом счете и отображаются в бухгалтерском балансе. Счет 91 на конец отчетного периода не будет иметь остаточного сальдо.

Для чего используется

Счет 51 создан для того, чтобы вести учет, контролировать и анализировать данные о материальных денежных средствах юридического лица, которые находятся в банковских организациях. Данный регистр отражает только оплату и приемку в национальной валюте России.

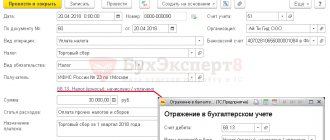

Денежные средства, которые поступают на 51 регистр, будут учитываться по Дебету, а суммы всех списаний — по Кредиту, что очевидно. Одним из оснований для отображения поступлений по этому счету являются выписки из банка, а суммы всех перечислений денег проводятся на основании поручений выполнить платеж.

Важно! Аналитический учет по 51 счету производят в разрезе отдельных поставщиков и заказчиков, которые выполняют операции оплаты и получения с компанией, а также в разрезе типов операций, например, расчет с контрагентами, выплата заработной платы персоналу или оплата по задолженности.

Аналитику лучше проводить по разделению на контрагентов и типы операций

Правила ведения учета по счету 51

Счет создан для учета, контроля и анализа информации о денежных средствах, которые числятся на банковских расчетных счета организации. Данный счет используется исключительно для отражения расчетов в рублях.

Средства, поступающие на счет , отражаются по Дт, сумма списаний — по Кт. Основанием для отражения поступлений по счету , являются банковские выписки, суммы перечисления средств проводятся по счету на основании платежных поручений. Организация аналитического учета по счету осуществляется в разрезе контрагентов, с которыми ведутся расчеты, и в разрезе видов осуществляемых операций (перечисление средств поставщику, расчеты по кредиту, выплаты персоналу и т.п.).

Характеристика счета

Дебет (Дт) счета отражает поступление денежных средств на расчетные счета организации в банках, в которых она является клиентом. То есть все деньги, которые были зачислены на имя юридического лица, проходят по Дебету 51 регистра. Стоит помнить, что для финансового учреждения эти средства являются кредитными, поэтому и в выписке они будут расположены в пункте «Кредит».

Примеры основных операций по поступлению:

- Поступление средств от покупателя Дт 51.01, Кт 62.01 Выписка банка или платежное поручение клиента (первичный документ);

- Зачисление инкассаторской выручки Дт 51.01, Кт 57.01. Выписка банка или препроводительная ведомость;

- Поступление денег по займу или кредиту Дт 51.01, Кт 66 Выписка банка, кредитный договор, договор займа;

- Взнос учредителя юридического лица Дт 51.01, Кт 75.01 Выписка банка или банковский ордер.

Схема работы 51 регистра

Кредит (Кт) же показывает списание денег со счетов организации в банке. В нем отображаются все операции по убыванию денежных средств.

Примеры проводок:

- Получение денежных средств наличными, Дт 50.01 Кт 51.01, Выписка банка или чек на получение наличных;

- Оплата контрагенту за товары или услуги, Дт 60.01 Кт 51.01, Банковская выписка, платежное поручение;

- Возврат заемных средств, Дт 66 Кт 51.01, Банковская выписка или договор займа;

- Перечисление зарплаты персоналу на карточку, Дт 76.05 Кт 51.01, Выписка банка, письмо на возврат денег.

Типовые проводки и примеры операций

Корреспонденция счетов по счёту 51 «Расчётные счета» представлена в таблице:

| Счёт Дт | Счёт Кт | Описание операции |

| 51 | 57 | Денежные средства «в пути» поступили на счёт |

| 51 | 58/66,67 | Возврат предоставленного займа/поступление за счёт взятого кредита и прочих займов |

| 51 | 86 | Поступление денежных средств в счёт целевого финансирования, от других организаций и лиц, бюджета |

| 51 | 91 | Выручка от продаж |

| 81 | 51 | Выкуп доли (собственных акций) у участников |

| 84 | 51 | Оплата мероприятий (по решению учредителей) |

| 99 | 51 | Покрытие некомпенсируемых расходов, связанных с ЧС и стихийными бедствиями |

Пример 1. Проводки при открытии расчетного счета

Допустим, ООО «Лето» имеет один основной счёт в банке. Вскоре дополнительно ООО «Лето» открыло корпоративный карточный счёт, на который были зачислены денежные средства с расчётного счёта. Также была удержана комиссия банка за открытие. Пополнен основной счёт. Все операции проводились в валюте РФ.

Таблица – Проводки по 51 счету при открытии счёта:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 51 | 50 | Поступление денежных средств на основной расчётный счёт из кассы | Платёжное поручение |

| 55.07 | 51 | Перечисление денежных средств на банковский карточный счёт с расчётного счёта | Выписка банка |

| 91.02 | 55.07 | Оплачены услуги банка (комиссия) | Счёт-фактура по комиссии банка |

Пример 2. Проводки по депозитным операциям по 51 счету

Предположим, ООО «Осень» перечислила на депозит 2 000 000 руб. под 10,5% годовых (сложные проценты) на один год. При этом, 50 000,00 руб. сняты с расчётного счёта на целевые внутрихозяйственные расходы.

Таблица проводок – Операции по депозиту:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 55.03 | 51 | 2 000 000 | Денежные средства перечислены на депозит | Платёжное поручение |

| 76 | 55.03 | 21 000 | По депозиту начислены проценты | Бухгалтерская справка |

| 51 | 55.03 | 21 000 | Проценты по вкладу зачислены на расчётный счёт | Выписка банка |

| 51 | 55.03 | 2 000 000 | Возврат денежных средств, перечисленных на депозит | Выписка банка |

| 50 | 51 | 50 000 | Снятие денежных средств с расчётного счёта | Выписка банка |

Пример 3. Проводки по 51 счету при оплате векселем

Допустим, ООО «Осень» приобрела товары на общую сумму 114 550 руб. В счёт оплаты поставщику выдан беспроцентный вексель. По прошествии двух месяцев оплачен.

Таблица – Проводки по оплате векселем:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 10.01 | 60 | 114 550 | Получены товары от поставщика | Товарная накладная |

| 60 | 60.03 | 10 500 | Выдан вексель продавцу | Вексель выданный |

| 60.03 | 51 | 114 550 | Оплачен вексель | Платежное поручение |

Существующие субсчета

Официальных субсчетов по 51 позиции не существует. В бухгалтерском софте по типу 1С:Предприятие или 1С: Бухгалтерия имеется возможность создавать свои субсчета и даже счета. Этим часто пользуются, но также часто случаются и ошибки. Добавив 51.01, 51.02 и другие субсчета, можно обнаружить, что конечное сальдо по Дебету и Кредиту будет одинаковым в конце одного месяца, а потом будет отличаться.

Многие люди привыкли добавлять субсчета для упрощения работы или для разделения затрат и прибыли по разным видам деятельности. В новых версиях 1С: Бухгалтерии 8 добавление субсчетов может закончиться не самым лучшим образом.

Важно! Особенно часто проблемы проявляются в конце месяца, когда требуется его закрыть. Суммы на субсчетах попросту зависают, что требует дополнительных доработок и процедур закрытии месяца.

Желание добавить собственные субсчета и счета в новых версиях 1С может плохо кончиться

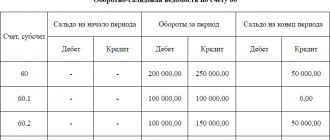

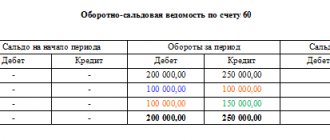

Особенности оборотно-сальдовой ведомости

Почему необходимо заполнять оборотно-сальдовую ведомость? Этот вопрос волнует многих обывателей и должностных лиц, на которых возложена подобная обязанность.

Несмотря на то, что требования по составлению бумаги в действующем законодательстве не зафиксированы, компании систематически выполняют его заполнение. Дело в том, что ОСВ позволяет получить объективную оценку сложившейся финансовой ситуации в компании в любой момент времени. Для получения сведений не придется дождаться составления отчетности.

Составление оборотно-сальдовой ведомости требует наличия специфических знаний. Манипуляция не отличается сложностью, однако, во время ее проведения, необходимо проявить максимальную внимательность.

Наличие ошибки потребует проведения пересчета данных. Преимущество ведомости – возможность осуществления проверки. Сверив итоговые данные, должностное лицо, ответственное за составление ОСВ, сможет сразу удостовериться в правильности составления бумаги или наличия неточностей.

Сегодня существует несколько разновидностей бумаги. Они похожи, однако имеют ряд существенных отличий, с которыми нужно ознакомиться заранее.

Компания имеет право самостоятельно разработать бланк ведомости или воспользоваться готовым образцом. Выбрав первый вариант, нужно помнить о необходимости включения в бумагу обязательных данных. Выявить их перечень поможет проведение анализа актуальной информации по теме.

Корреспонденция с другими счетами

Регистр 51 корреспондирует с другими счетами по Дебету и Кредиту. Список взаимодействий по Дебету:

- 50 — Касса;

- 51 — Расчетные регистры;

- 52 — Валютные регистры;

- 55 — Специальные счета в банках;

- 57 — Переводы в пути;

- 58 — Финансовые вложения;

- 60 — Расчеты с поставщиками и подрядчиками;

- 62 — Расчеты с покупателями и заказчиками;

- 66 — Расчеты по краткосрочным кредитам и займам;

- 67 — Расчеты по долгосрочным кредитам и займам;

- 68 — Расчеты по налогам и сборам;

- 69 — Расчеты по социальному страхованию и обеспечению;

- 71 — Расчеты с подотчетными лицами;

- 73 — Расчеты с персоналом по прочим операциям;

- 75 — Расчеты с учредителями;

- 76 — Расчеты с разными дебиторами и кредиторами;

- 79 — Внутрихозяйственные расчеты;

- 80 — Уставный капитал;

- 86 — Целевое финансирование;

- 90 — Продажи;

- 91 — Прочие доходы и расходы;

- 98 — Доходы будущих периодов;

- 99 — Прибыли и убытки.

Позиция расчетного счета корреспондирует с большим количеством других учетных позиций по дебету и кредиту.

По Кредиту корреспонденция происходит с:

- 04 — Нематериальными активами;

- 50 — Кассой;

- 51 — Расчетными счетами;

- 52 — Валютными счетами;

- 55 — Специальными счетами в банках;

- 57 — Переводами в пути;

- 58 — Финансовыми вложениями;

- 60 — Расчетами с поставщиками и подрядчиками;

- 62 — Расчетами с покупателями и заказчиками;

- 66 — Расчетами по краткосрочным кредитам и займам;

- 67 — Расчетами по долгосрочным кредитам и займам;

- 68 — Уплате налогов и сборов;

- 69 — Расчетами по социальному страхованию и обеспечению;

- 70 — Оплате труда персоналу;

- 71 — Расчетами с подотчетными лицами;

- 73 — Расчетами с персоналом по прочим операциям;

- 75 — Расчетами с учредителями;

- 76 — Оплата разным дебиторам и кредиторам;

- 79 — Внутрихозяйственными расчетами;

- 80 — Уставным капиталом;

- 81 — Собственными акциями (долями);

- 84 — Нераспределенной прибылью (непокрытым убытком);

- 96 — Резервами предстоящих расходов;

- 99 — Прибылью и убытками.

Таблица анализа регистра за учетный период в программе 1С: Бухгалтерия

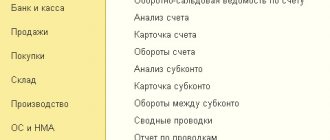

Друзья, сегодня свою статью хочу посвятить настройке ОСВ в программе 1С Бухгалтерия 8.3. Идея написать такие рекомендации возникал после постоянного общения с клиентами и особенно начинающими работать в программах 1С. Мои советы помогут вам настроить не только ОСВ, но и любой из стандартных отчетов в программе Бухгалтерия 8.3.

Итак, в общем виде ОСВ в программе 1С Бухгалтерия 8.3 выглядит вот так:

В таком виде оборотка не очень информативна. Для ее изменения нужно воспользоваться кнопкой «Показать настройки»

В открывшей форме на первой закладке «Группировка» рекомендую установить флажок «По субсчетам»

Теперь ОСВ будет выглядеть вот так, с расшифровкой каждого счета по субсчетам.

Многие пользователи с пытливым умом частенько спрашивают, а зачем на закладке «Группировка» есть кнопка «Добавить» и что она нам дает для настройки.

Давайте посмотрим. Снимем флажок «По субсчетам» и по кнопке добавим счет, например 10 с флажком «По субсчетам» и пустым субконто.

В результате получилась вот такая ОСВ. С детализацией по субсчетам только одного 10 счета, а остальные счета без детализации.

Еще раз вернемся в настройку на первую закладку. В ячейке «по субконто» нажимаем на три точки и в появившемся списке выбираем, например, номенклатура.

Формируем ОСВ и вот такая красота у нас получилась, с детализацией 10 счета по субсчетам и по номенклатуре.

Продолжим изучение настроек отчета (я вернула ОСВ к детализации по субсчетам всех счетов) и переходим на закладку «Отбор». Если вы работаете с забалансовыми счетами, то я советую вам установить соответствующий флажок.

Тогда данные о забалансовых счетах появятся внизу ОСВ:

Продолжаем изучать возможности настройки ОСВ. И на закладке «Показатели» устанавливаем флажок НУ. Это позволит нам видеть данные в оборотке не только по бухгалтерскому, но и по налоговому учету. Можно вывести в отчет постоянные и временные разницы.

На закладке «Дополнительные поля» есть возможность установить флажок, для вывода на экран наименования счета. Это удобно, так как далеко не каждый бухгалтер помнит, как называется тот или иной счет в плане счетов.

После всех наших настроек в оборотно-сальдовой ведомости будут выведены сведения по субсчетам всех счетов, данные по бухгалтерскому и налоговому учету, а также названия счетов бухгалтерского учета.

Кто-то особо любопытный спрашивает, а в настройке закладка «Развернутое сальдо» зачем и как его использовать? Для иллюстрации этой настройки вернемся к первоначальному виду ОСВ без субсчетов.

Давайте рассмотрим счет 62. Так как этот счет активно-пассивный, то не понятно остаток 283957,56 это нам должны столько покупатели или сумма задолженности покупателей настолько больше нашей задолженности по отгрузкам? Конечно, проще развернуть 62 по субсчетам, но можно воспользоваться развернутым сальдо не переходя по субсчетам:

Теперь сформируем оборотно-сальдовую ведомость. Вот такой результат мы видим по 62 счету. Сальдо волшебным образом развернулось на две суммы:

Последняя закладка в настройке отчета поможет вам изменить настроение своих отчетов, т.е. задать цвет фона, цвет текста, границы.

Кроме этого в нижней части окна этой закладки можно вывести наименование отчета, единиц измерения и подписи. Это необходимо, если вам понадобится распечатать ОСВ.

Ну, например, у нас получилось вот такое настроение в программе.

Ну и напоследок несколько слов о новых возможностях программы 1С Бухгалтерия 8.3. Иногда бывает необходимо сравнить, например, оборотно-сальдовые ведомости за два месяца. Можно конечно распечатать обе ОСВ и сравнить их на бумаге, но я хочу показать вам как вывести их обе на рабочий стол программы.

Итак, формируем две ОСВ. Получится две вкладки:

Правой кнопкой мыши кликаем по заголовку любой оборотно-сальдовой ведомости и из предложенного меню выбираем «Показать вместе с другими (вертикально)» (ну или горизонтально, как вам удобно) и выбираем вторую ОСВ.

В результате мы получили возможность видеть на экране две ведомости одновременно.

Ну вот и все, что я хотела вам сегодня рассказать.

Работайте в программах 1С с удовольствием!

С вами была, Ваш консультант, Виктория Буданова.

Вступайте в наши группы в соц. сетях. Чем больше вопросов вы нам задаете, тем проще нам находить темы для следующих статей.

| Руководитель службы заботы Буданова Виктория |

Социальные кнопки для Joomla

Бухгалтерские проводки

Основной статьей операций, которые могут осуществляться по 51 позиции, являются расчеты с контрагентами, представляющими собой поставщиков товаров или сырья, заказчиками, при выполнении услуг, и покупателями. Все эти действия осуществляются в соответствии с ранее заключенными договорами. Типовые проводки по таким операциям имеют следующий вид:

- Дебет 51 Кредит 62 — Поступление денежный средств от клиентов за товары или услуги (как в качестве предоплаты, так и в качестве полного окончательного расчета);

- Дебет 51 Кредит 60 — Возвраты поставщиками товаров или услуг до того, как они будут оплачены;

- Дебет 51 Кредит 43 — Получение денег за предоставление услуги транспортировки товаров;

- Дебет 51 Кредит 76 — Получение денег по заключенным договорам с контрагентами;

- Дебет 60 Кредит 51 — Оплата работы поставщиков или подрядчиков за оказанные услуги, товары или работы, как в виде аванса, так и в виде окончательного расчета;

- Дебет 62 Кредит 51 — Возвращение заказчикам или покупателям денежных средств, которые были зачислены по ошибке ранее;

- Дебет 76 Кредит 51 — Начисление денег другим организациям и лицам за другие виды операций;

- Дебет 51 Кредит 90 — Получение выручки, пришедшей от реализации продукции или выполнения работ (оказания услуг);

- Дебет 51 Кредит 91 — Получение дохода от реализации и прочего выбытия, а также отражение доходов, полученных внереализационно.

Важно! Контировки об изменении состояния учитываемых объектов, описанные выше, не являются учерпывающими для 51 регистра, поскольку он корреспондирует с большим количеством позиций, как по Дебету, так и по Кредиту. Проводок можно сделать и больше.

Бланк Оборотно-сальдовой ведомости по 51 регистру

Выводы

Оборотно-сальдовая ведомость по сч.51 является важным регистром бухучета безналичных денег. Она показывает, с какими финансовыми учреждениями хозяйствующий субъект сотрудничает по ведению расчетных счетов.

Еще она отражает остатки (сальдо) безналичных денег на начало/конец анализируемого периода, а также сведения о поступлениях (дебетовых оборотах) и списаниях (кредитовых оборотах) по банковским реквизитам за этот же временной промежуток.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 — Санкт-Петербург — ПОЗВОНИТЬ

+7 — Другие регионы — ПОЗВОНИТЬ

Анализ счета

Процесс аналитики предполагает расшифровку по оборотам и сальдо в разрезе кредитно-финансовых учреждений по всем из открытых в них счетов. Чаще всего в бухгалтерских и учетных комплексах аналитический учет по 51 счету организован в виде следующих отчетов:

- Оборотно-сальдовая ведомость по этому регистру;

- Анализ счета 51;

- Карточка счета 51.

Благодаря формированию этих документов можно хоть каждый день контролировать движение материальных средств и реализовывать возможности по распоряжению активов в рамках конечного сальдо. Анализ представляет собой правильное формирование сальдо на конец отчетного периода любо длины. Чтобы вычислить остаток нужно сложить начальное сальдо и дебетовые обороты, а потом вычесть из этого общий объем движений денег по кредиту в заданном отчетном периоде.

Оборотно-сальдовая ведомость 51 регистра- это баланс по этому регистру, который выводится в конце месяца для его закрытия. В нем должны быть начальное и конечное сальдо, итоговые суммы оборотов по Дт и Кт. Также ОСВ 51 формируется и на основе разреза субсчетов.

Образец карты анализа 51 счета, заполнение которой происходит автоматически

Таким образом, 51 регистр бухучета — это учетная позиция, обобщающая данные о расчетах юридического лица с контрагентами, покупателями и сотрудниками. Он отражает поступление денег на счета организации по Дебету и списание их по Кредиту. Для его анализа существует карточка и ОСВ 51, которые могут давать необходимые данные помесячно.

https://www.youtube.com/watch?v=h5Q2PfrU45k

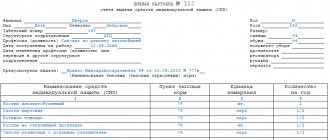

Карточка 51 счета: как заполнить

Формирование карточки производится ежедневно на основании бухгалтерских записей и данных банковских выписок. Каждая проведенная по расчетному счету операция фиксируется в карточке построчно, отражая:

- остаток на начало;

- сущность операции (к примеру, поступление платежа, перечисление налога, оплата услуг контрагента/банка и др.);

- документ, на основании которого она оформлена;

- счет корреспонденции;

- сумму;

- конечное сальдо. Оно исчисляется сложением остатка на начало (он всегда дебетовый или равен нулю) с оборотом по дебету и уменьшением на сумму кредитового оборота.

По операциям с контрагентами в карточку заносятся их названия, номера счетов или соглашений, служащих основанием для совершения платежных операций или поступления средств. Таким образом, карточка счета информирует пользователя о каждой проведенной операции и остатке средств после нее.